Doppelschlag der Geldpolitik

An den Anleihemärkten rund um den Globus müssen Anleger zurzeit mit kräftigem Gegenwind in Form steigender Leitzinsen und gedrosselter Wertpapierkäufe der Zentralbanken zurechtkommen. Nach dem Ende der ultralockeren Geldpolitik fragen sich viele nun, wer künftig bei Anleihen als Grenzkäufer in die Bresche springt. Aber auch für die Geldpolitik gibt es Grenzen. So kann die EZB bspw. die Zinszügel nicht zu kräftig anziehen, wenn sie nicht riskieren will, dass ein hochschnellender Euro den Exportmotor abwürgt. Fehlentscheidungen der Währungshüter könnten zudem die Stabilität an den Aktienmärkten und damit eine der wichtigsten Komponenten eines stabilen Finanzsystems gefährden. Außerdem sind die Zentralbanken bei ihren Entscheidungen von der Datenlage abhängig. Und die in dieser Hinsicht wichtigste Datenkomponente, nämlich die Kerninflation, tritt weiter quasi auf der Stelle, wie aus Abbildung 3 hervorgeht.

Vielfalt – der Reiz einer Anlage an den weltweiten Anleihemärkten

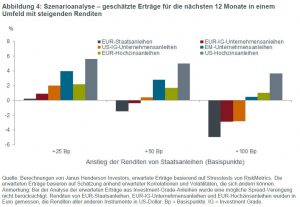

Von steigenden Zinsen sind nicht alle Anleihen gleichermaßen betroffen, sodass viele durchaus positive Gesamtrenditen abwerfen können. Unternehmens- und Schwellenländeranleihen können sich besser, aber auch schlechter als Staatsanleihen entwickeln. Und andere Anlageinstrumente wie variabel verzinsliche und inflationsgeschützte Anleihen können helfen, ein Portfolio gegen einen Inflationsanstieg zu wappnen. Zu guter Letzt können Anleihen in einem Umfeld mit höheren Zinsen dank ihrer besseren Performance in Zeiten mit wachsender Risikoscheu dazu beitragen, ein breiter aufgestelltes Portfolio zu diversifizieren.

Ruhe bewahren und vor allem: flexibel bleiben

Die Endphase des aktuellen Zyklus hat begonnen und zwingt viele, ihr Risiko zurückzufahren. Festverzinsliche Anlagen sollten jetzt eine zentrale Rolle spielen. Dass viele althergebrachte Anlageregeln nicht mehr gelten, stellt Anleger dabei vor große Herausforderungen. Wachstum bei Vollbeschäftigung heißt nicht mehr zwangsläufig, dass sich der Preisauftrieb beschleunigt. Mit einer höheren Verschuldung der Unternehmen gehen nicht länger automatisch mehr Zahlungsausfälle und weitere Spreads einher. Und dann wären da noch die Zentralbanken, die mit ihrem Verhalten auch weiterhin die Märkte verzerren. Zur Lösung dieser Probleme bieten sich benchmark-unabhängige Strategien an, die z.B. auf laufende Erträge, attraktive Renditen mit Verlustschutz oder ein niedriges Zinsrisiko abzielen.

Möglicherweise ist es unerheblich, ob wir es lediglich mit einer Korrektur oder mit einem Bärenmarkt zu tun haben – auch wenn es bei den Erträgen natürlich schon einen Unterschied macht. Aber der richtige Ansatz für Anleger dürfte der gleiche sein. Ein nachhaltiger Inflationsanstieg wird die Weichen für eine Normalisierung der Geldpolitik und ein neues Zinsumfeld stellen. Das ruft nach einer flexiblen Anlagestrategie. Andererseits könnten wir uns dem oberen Ende der Zinsbandbreite nähern mit einer Teuerungsrate, die einmal mehr auf niedrigem Niveau verharrt. Auch in diesem Fall sind Anleger mit einem flexiblen Ansatz gut beraten.

Die Bondmärkte sind nicht eben günstig und die Spreads eng. Anleger müssen daher abseits des Mainstreams nach Anlagechancen suchen, sich an die veränderten Bedingungen anpassen und bei Bedarf unter vielen Anlagemöglichkeiten umschichten können. Flexibilität ist heute mehr denn je eine wesentliche Voraussetzung für Erfolg.

Schon das jährliche BondGuide Nachschlagewerk ‘Anleihen 2017′ heruntergeladen? Sie können es als kostenloses e-Magazin bzw. pdf bequem speichern & durchblättern. ‚Anleihen 2018‘ erscheint wie gewohnt im Mai – interessiert? Rechtzeitig Partner werden: Hier geht’s zum Flyer.

! Bitte nutzen Sie für Fragen und Meinungen Twitter – damit die gesamte Community davon profitiert. Verfolgen Sie alle Diskussionen & News zeitnaher auf Twitter@bondguide !