Die KFM Deutsche Mittelstand AG gibt bekannt, dass sich der Deutsche Mittelstandsanleihen FONDS (WKN: A1W5T2) im Rahmen der Portfolio-Optimierung an der Aufstockung der bestehenden 7,0%-Metalcorp-Anleihe 2017/22 (WKN: A19MDV) um bis zu 40 Mio. EUR auf ein Gesamtvolumen von bis zu 120 Mio. EUR mit einer Zeichnung beteiligt hat.

Die KFM Deutsche Mittelstand AG hatte ihre Einschätzung der Anleihe in ihrem KFM-Barometer-Update vom 17.01.2019 als „attraktiv (positiver Ausblick)“ (4,5 von 5 möglichen Sternen) bestätigt. Mit dem am 21.05.2019 gemeldeten Start des Joint Ventures mit Portnex International in Großbritannien im Bereich der Ferrolegierungen hat das Unternehmen den positiven Ausblick weiter untermauert.

Die Metalcorp Group ist als Dienstleister zum Handel mit Stahl- und Nichteisen-Produkten tätig. Daneben werden eigene Produktionsstätten, die das Kerngeschäft unterstützen, betrieben. Metalcorp konzentriert sich auf sogenannte Back-to-Back-Geschäfte ohne eigene Lagerhaltung, so dass das operative Geschäft weitgehend unabhängig von der aktuellen Preisentwicklung der internationalen Rohstoffmärkte ist.

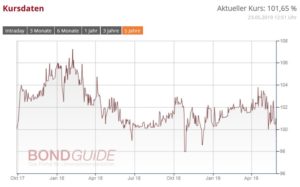

Die im Oktober 2017 emittierte Anleihe der Metalcorp Group S.A. ist mit einem Zinskupon von 7,0% p.a. (Zinstermin jährlich am 02.10.) ausgestattet und hat eine Laufzeit bis zum 02.10.2022. Im Rahmen der Anleiheemission wurden 50 Mio. EUR platziert, die im April 2018 um weitere 30 Mio. Euro auf insgesamt 80 Mio. EUR aufgestockt wurden.

Vom 24.05. bis voraussichtlich 28.05.2019 platziert die Emittentin eine Aufstockung der Anleihe bis zu 40 Mio. EUR zum Emissionskurs von 100%. In den ersten 40 Tagen nach der Aufstockungs-Emission werden die neuen Anleihen unter der WKN A2R14C gehandelt.

Vorzeitige Kündigungsmöglichkeiten der Emittentin sind in den Anleihebedingungen ab 02.10.2020 zu 104% und ab 02.10.2021 zu 102% des Nennwertes vorgesehen. Die Anleihe wurde nach deutschem Recht begeben und wird mit einer Stückelung von 1.000 EUR an den Börsenplätzen Frankfurt, Stuttgart, Hamburg, Berlin, Düsseldorf und München gehandelt.

Die Emittentin verpflichtet sich und ihre Tochtergesellschaften zur Einhaltung einer Mindest-Eigenkapitalquote und einer Ausschüttungsbeschränkung.

Das jährliche BondGuide Nachschlagewerk ‘Anleihen 2018′ kann als kostenloses e-Magazin bzw. pdf bequem heruntergeladen, gespeichert & durchgeblättert werden.

! Bitte nutzen Sie für Fragen und Meinungen Twitter – damit die gesamte Community davon profitiert. Verfolgen Sie alle Diskussionen & News zeitnaher auf Twitter@bondguide !