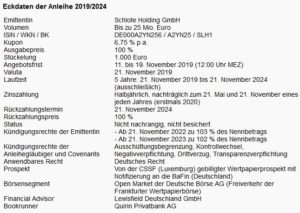

Die Schlote Holding GmbH fährt ab heute an den KMU-Bondmarkt vor: Angepeilt wird die Emission einer bis zu 25 Mio. EUR schweren Unternehmensanleihe (ISIN: DE000 A2YN25 6). Die fünfjährige Neuemission lockt mit einem attraktiven Kupon von marktüberdurchschnittlichen 6,75% p.a.

Interessierte Anleger kommen beim neuen Schlote-Bond 2019/24 im Wege des öffentlichen Angebots ab heute bis voraussichtlich 19. November 2019 u.a. über die Zeichnungsfunktionalität „DirectPlace“ der Frankfurter Wertpapierbörse zum Zug.

Zeitgleich findet eine Privatplatzierung an qualifizierte Anleger in Deutschland und bestimmten anderen europäischen Ländern durch die Quirin Privatbank AG als Sole Bookrunner statt. Als Financial Advisor fungiert indes die Lewisfield Deutschland GmbH.

Die neue nicht nachrangige und unbesicherte Schuldverschreibung bezahlt einen halbjährlich fälligen Kupon von marktüberdurchschnittlichen 6,75% und steht nach fünf Jahren Laufzeit am 21. November 2024 offiziell zur Rückzahlung an. Die Einbeziehung in den Handel im Open Market der Deutsche Börse AG wird für den 21. November (Ausgabe- und Valutatag) angepeilt.

Die neue nicht nachrangige und unbesicherte Schuldverschreibung bezahlt einen halbjährlich fälligen Kupon von marktüberdurchschnittlichen 6,75% und steht nach fünf Jahren Laufzeit am 21. November 2024 offiziell zur Rückzahlung an. Die Einbeziehung in den Handel im Open Market der Deutsche Börse AG wird für den 21. November (Ausgabe- und Valutatag) angepeilt.

Der Wertpapierprospekt steht auf der Internetseite der Schlote Holding GmbH unter www.schlote-gruppe.com/anleihe zum Download zur Verfügung.

Das neue jährliche BondGuide Nachschlagewerk ‘Anleihen 2019′ ist kürzlich erschienen und kann als kostenloses e-Magazin bequem heruntergeladen, gespeichert & durchgeblättert werden.

! Bitte nutzen Sie für Fragen und Meinungen Twitter – damit die gesamte Community davon profitiert. Verfolgen Sie alle Diskussionen & News zeitnaher auf Twitter@bondguide !