Der deutsche Markt für KMU-Anleihen hat sich im ersten Halbjahr 2019 weiterhin positiv entwickelt. Die zur Jahreswende befragten Emissionshäuser zeigten zudem gutes Gespür. Insgesamt präsentiert sich eine probate Ausgangslage zur Jahresmitte.

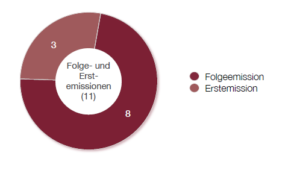

So reduzierte sich die Transaktionszahl im Vergleich zum Vorjahreszeitraum leicht auf elf Emissionen[1] mit einem platzierten Volumen von 508,0 Mio. EUR (H1 2018: 14 Emissionen; 577,6 Mio. EUR). Allerdings bedeutet dies eine deutliche Steigerung zu den Jahren 2014-2017, als im Schnitt nur knapp sieben Anleihen platziert worden waren.

Zudem stieg die Platzierungsquote im Vergleich zum Vorjahreszeitraum auf 94% (Vorjahr: 89%). Der durchschnittliche Kupon stieg um 34 Basispunkte auf 5,23%.

Klar dominierende Branche unter den elf KMU-Anleiheemittenten war im ersten Halbjahr 2019 weiterhin der Immobiliensektor (4 Unternehmen, 36% aller Emittenten). Unter diesen vier Emittenten befinden sich zwei Bestandshalter, ein Projektentwickler sowie ein Unternehmen aus dem Bereich Bautechnologie. Die vom Immobilienboom gestützte Investorennachfrage besteht somit grundsätzlich, wie auch im Gesamtjahr 2018, unabhängig vom Geschäftsmodell. Rang 2 bei der Branchenauswertung belegen Beteiligungsunternehmen (3 Emittenten, 27,3 %).

Sieben der elf Emissionen wurden vollplatziert, eine Anleihe befindet sich noch in der Platzierung [Anm. d. Red.: hier stand zuvor ‚Privatplatzierung‘ – richtig ist ‚Platzierung‘]. Ein wesentlicher Faktor für den Emissionserfolg ist weiterhin die Kapitalmarkterfahrung. So liegt die Vollplatzierungsquote bei börsennotierten Emittenten (60%) und bei Folgeemissionen (75 %) jeweils deutlich höher als bei Kapitalmarktneulingen.

Von drei Erstemissionen wurde lediglich eine Anleihe vollplatziert (33%). Bei den Emissionsvolumina lag das Gros der Transaktionen zwischen 10 und 30 Mio. EUR (6 Anleihen). Zwei Emissionen (Katjes und S Immo) lagen über 100 Mio. EUR. Die S Immo-Anleihe war mit 150 Mio. EUR die größte Emission (gemäß Studienkriterien die Obergrenze des KMU-Segments). Bei den Laufzeiten dominierten weiterhin fünf Jahre (7 Anleihen; 64%). In der ersten Jahreshälfte 2019 gab es keine Ausfälle bestehender Anleihen.

Zwischenfazit Ausblick 2019: befragte Emissionshäuser mit gutem Gespür

Zu Jahresbeginn hatte die IR.on AG neun im KMU-Segment aktive Emissionshäuser nach ihrer Prognose für das laufende Jahr 2019 befragt: Die Emissionshäuser hatten dabei für das Gesamtjahr durchschnittlich 21 Emissionen erwartet. Damit waren sie mit ihrer Prognose optimistischer als zu Beginn des Jahres 2018 (15 erwartete Emissionen), jedoch zurückhaltend im Vergleich zum tatsächlichen 2018er Niveau (35 Emissionen). Die Zahl der aktuell laufenden Emissionen sowie das Feedback von Marktteilnehmern lassen darauf schließen, dass die Gesamtzahl der Emissionen auch am Ende dieses Jahres höher als die Prognose liegen könnte.

Richtig lagen die Emissionshäuser bislang bei ihren Erwartungen, dass die Zinsen leicht steigen sowie die Immobilienbranche das dominierende Segment unter den Emittenten bleiben werde. Die Tatsache, dass im ersten Halbjahr 2019 keine KMU-Anleihe im General Standard oder im Scale-Segment der Frankfurter Wertpapierbörse gelistet wurde, bestätigt zudem die Erwartung der Befragten, dass das Börsensegment zunehmend unbedeutend für den Erfolg einer Emission ist.

IR.score: Transparente Unternehmen mit größerem Platzierungserfolg

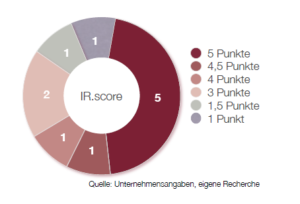

Wichtiger ist eine professionelle Finanzmarktkommunikation. Die IR.on-Berater haben auch zum Halbjahr wieder die IR-Webseiten der elf Emittenten hinsichtlich grundlegender IRInformationen untersucht und erneut mit dem Transparenzindex (‚IR.score‘) versehen.

Mehr als ein Drittel der Webseiten (4 Emittenten) entspricht mit einem Score von 3,5 oder niedriger nicht dem von Investoren geforderten Informationsstandard, darunter zwei Kapitalmarktneulinge. Es fällt auf, dass der durchschnittliche IR.score der vollplatzierten Anleihen (4,1) deutlich höher ist als bei den Emissionen, die nicht ausplatziert wurden (3,3).

Frederic Hilke, Berater der IR.on AG: „Die Ergebnisse des ersten Halbjahrs sind ein erneuter Beleg dafür, dass der Markt für KMU-Anleihen sich weiter stabilisiert hat und aufnahmefähig ist. Transparenz und professionelle Investorenkommunikation liefern dabei einen entscheidenden Beitrag zum Transaktionserfolg.“

Eine Zusammenfassung der Erhebung ist über die Website der IR.on AG unter https://iron.com/kmu-anleihen/ erhältlich.

[1] Stückelung 1.000 EUR, Börsennotierung, max. Volumen 150 Mio. EUR