In ihrem aktuellen KFM- Barometer zu der 7,5%-Anleihe der Neue ZWL Zahnradwerk Leipzig GmbH (NZWL) mit Laufzeit bis 2021 (WKN A13SAD) kommt die KFM Deutsche Mittelstand AG zu dem Ergebnis, die Anleihe weiterhin als „attraktiv“ (4 von 5 möglichen Sternen) einzuschätzen.

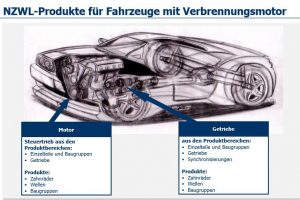

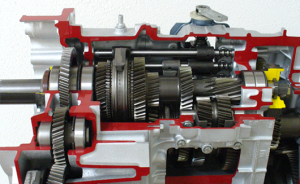

Die NZWL ist ein international tätiger Produzent von Motoren- und Getriebeteilen – vom Einzelteil bis zum kompletten Getriebe – und blickt auf mehr als 110 Jahre Erfahrung im Getriebebau zurück. Das Unternehmen hat eigene Fertigungsstandorte in Deutschland (Leipzig) und in der Slowakei (Sucany). Das Produktspektrum umfasst Synchronisierungen, Einzelteile und Baugruppen sowie Getriebe. Über 70% der Umsatzerlöse werden im Bereich Synchronisierungen erzielt.

Um die hohe Nachfrage nach Synchronisierungssätzen von Doppelkupplungsgetrieben zu bedienen, betreibt die Schwestergesellschaft NZWL International eine weitere Produktionsstätte in China (Tianjin). Der Großkunde Volkswagen hat mit der NZWL-Gruppe hierzu eine langfristige strategische Zusammenarbeit vereinbart. Die Serienproduktion in China begann Anfang 2016. Im Jahr 2017 erhielt NZWL in seinem chinesischen Werk einen ersten Großserienauftrag eines chinesischen OEM zur Lieferung von Synchronisierungen. NZWL ist es damit schneller als erwartet gelungen, den Zugang zum chinesischen Markt und eine stark gestiegene sehr gute Kapazitätsauslastung des Werkes in China zu erreichen.

Umsätze im Werk China auf solidem Niveau

Wie bereits bekannt wurde im Jahr 2017 für das Werk in China der Kunde „Great Wall Motors“ gewonnen. Great Wall zählt auf dem chinesischen Markt für SUVs zu den größten Marktteilnehmern. Diese Geschäftsverbindung ermöglicht der NZWL-Schwestergesellschaft ein bedeutendes Wachstumspotenzial. Anfang 2018 begann die Serienbelieferung für den neuen chinesischen Auftraggeber. Im Vorjahr konnten zwei Neuaufträge mit „Great Wall Motors“ für Automatik (DCT)-, Hybrid und Elektro-Antriebe gewonnen werden. Die NZWL International erzielte 2018 in China ein deutliches Umsatzwachstum von ca. 13%. Das Ergebnis vor Steuern (EBT) dieser selbständigen chinesischen Gesellschaft lag im Jahr 2018 mit 3,4 Mio. Euro über dem Vorjahresniveau von 2,8 Mio. Euro. Im Jahr 2018 wurden Synchronisierungen in einer Größenordnung von ca.1.000.000 Einheiten in China verkauft (2017: ca. 700.000 Einheiten).

Zum 1. Halbjahr 2019 war der Umsatz des Schwester-Konzerns in China rückläufig. Für das 2. Halbjahr 2019 rechnet das Management mit höheren Umsätzen, da sich die 2. Jahreshälfte in China traditionell regelmäßig positiver entwickelt. Zudem wird ein wesentlicher Umsatzbeitrag durch den „Hochlauf“ der Produktion beim neuen Kunden Great Wall erwartet.

Umsatz- und Ergebnisentwicklung 2018 am oberen Ende der Prognosen

Der Konzernumsatz der NZWL liegt für das Gesamtjahr 2018 mit 107,1 Mio. Euro (Vj.: 97,5 Mio. Euro) am oberen Ende der Schätzung von 5% bis 9% Wachstum. Der Konzernjahresüberschuss nach Steuern beträgt 1,1 Mio. Euro (Vj.: 1,7 Mio. Euro), ohne die Anleiheemissionskosten von 0,7 Mio. Euro (s.u.) wäre der Überschuss ebenfalls am oberen Ende der Planung. Der Jahresüberschuss vor Zinsen, Steuern und Abschreibungen (EBITDA) im Jahr 2018 beträgt 11,7 Mio. Euro und liegt damit knapp unter der Vorperiode von 12,0 Mio. Euro. Die EBITDA-Marge ist mit 11% ebenfalls unterhalb des Vorjahres (12,3%). Grund dafür ist die gestiegene Materialeinsatzquote auf 55,6% (Vj.: 53,0%) aufgrund zum Teil höherer Stahlpreise und höherer logistischer Beschaffungskosten. Das Ergebnis vor Zinsen und Steuern (EBIT) für das Jahr 2018 beträgt 4,8 Mio. Euro (Vj: 5,3 Mio. Euro). Die EBIT-Marge reduzierte sich demnach ebenfalls von 5,4% auf 4,5%. Das Neuauftragsvolumen zum 31.12.2018 liegt mit 68,8 Mio. Euro leicht über Vorjahresniveau (31.12.2017: 55,7 Mio. Euro).

Umsatz- und Ergebnisentwicklung im 1. Halbjahr 2019

Im 1. Halbjahr konnte die NZWL Gruppe ihren Wachstumskurs – trotz des herausfordernden Marktumfeldes in der Automobilindustrie – erfolgreich fortsetzen. So stieg der Umsatz um 4,5% auf 57,7 Mio. Euro nach 55,2 Mio. Euro in der Vorjahresperiode. Dementsprechend verbesserte sich das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) auf 6,4 Mio. Euro und liegt damit ca. 5% über dem Ergebnis der Vorperiode von 6,1 Mio. Euro. Die EBITDA-Marge ist mit 11% unverändert auf Vorjahresniveau. Das Ergebnis vor Zinsen und Steuern (EBIT) erhöhte sich um 11,5% auf 2,9 Mio. Euro nach 2,6 Mio. Euro zur Vorperiode. Das Ergebnis nach Steuern (EAT) erhöhte sich von 0,7 Mio. Euro auf 0,9 Mio. Euro.

Gesteigertes Auftragsvolumen / Eigenkapitalquote mit leicht positivem Ausblick

In allen Produktbereichen ist es gelungen, weitere zukunftsträchtige Neuaufträge zu generieren. Diese betreffen neben E-Antrieben und Hybridsystemen auch Räder- und Wellen-Bauteile für den Nutzfahrzeugbereich. Das Neuauftragsvolumen im 1. Halbjahr 2019 summierte sich laut Unternehmensangaben auf 73,2 Mio. Euro (1. Halbjahr 2018: 55,5 Mio. Euro). Der Auftragsbestand lag zum 30.06.2019 bei 84,3 Mio. Euro gegenüber dem 30.06.2018 mit 56,7 Mio. Euro.

Für das Gesamtjahr 2019 geht die NZWL-Gruppe unverändert davon aus, den Vorjahresumsatz von 107,1 Mio. Euro um 3% bis 7% steigern zu können. Der Konzernjahresüberschuss (EAT) für 2019 sollte sich dann in der Spanne zwischen 1,5 und 2,1 Mio. Euro bewegen. Die Eigenkapitalquote von 14,9% zum 31.12.2018 soll sich daher zu Ende 2019 leicht verbessern.

Allgemein ist festzustellen, dass der Trend zur E-Mobilität alle Geschäftssegmente der NZWL positiv beeinflusst. Im Kerngeschäft der Synchronisierungen für Direktschaltgetriebe wie für Hybrid-Plug-In-Antriebe (71% des Umsatzes) kommt es zu technischen Herausforderungen, die durch den E-Antrieb und die damit verbundenen höheren Belastungsanforderungen (Drehmomente) erforderlich werden, die das Unternehmen gerne annimmt, weil es zu einer höheren Spezialisierung führt. Im Segment der Einzelteile und Baugruppen (23% des Umsatzes) steht unverändert die Umsetzung von Zahnrädern für Hochleistungsmotoren und Pumpen in Großserien im Mittelpunkt unter Beibehaltung der Plattformkonzepte auch der Kunden wie VW. Insgesamt wird die Zusammenarbeit mit den großen Autoherstellern deswegen erfreulicherweise auch intensiver. Auch Themen wie Geräuschminimierung von Zahnrädern und Wellen bei der Antriebssteuerung gewinnen an Bedeutung, zumal vermehrt Fahrzeuge mit Allradantrieben produziert werden. Das kleinere Segment Getriebe (6% des Umsatzes) profitiert vom Trend des autonomen Fahrens, da hierfür verstärkt die sogenannten DCT-Getriebe benötigt werden.

Nicht abschätzbar für die Entwicklung des Unternehmens ist das Risiko einer allgemeinen wirtschaftlichen Abkühlung, insbesondere vor dem Hintergrund der aktuellen Zoll- und Handelskriege zwischen den USA und China, wovon der Automobilsektor überproportional betroffen sein könnte.

7,5%-NZWL-Anleihe mit Laufzeit bis 2021

Die im Februar 2015 emittierte unbesicherte Mittelstandsanleihe der Neue ZWL Zahnradwerke Leipzig GmbH ist mit einem Zinskupon von 7,5% p.a. (Zinstermin jährlich am 17.02.) ausgestattet und hat eine Laufzeit bis zum 17.02.2021. Im Rahmen der Anleiheemission wurden insgesamt 25 Mio. Euro platziert. Aufgrund eines Umtauschangebotes im Rahmen der Emission der Anleihe 17/23 reduzierte sich das ausstehende Volumen auf 22,498 Mio. Euro. Eine vorzeitige Kündigungsmöglichkeit für die Emittentin ist in den Anleihebedingungen nicht vorgesehen.

Fazit: Attraktive Bewertung

Auf Grund der verbesserten Entwicklung in den Geschäftsjahren 2017 und 2018 sowie den aussichtsreichen Fortschritten des Werkes in China ist von einem weiterhin ertragreichen Wachstum der NZWL auszugehen. In Verbindung mit der wachstumsbedingt aktuell unterdurchschnittlichen, aber steigenden Eigenkapitalquote und der Rendite von 6,53% p.a. (auf Kursbasis von 101,20% am 25.09.2019) wird die 7,50%-NZWL-15/21-Anleihe weiterhin als „attraktiv“ (4 von 5 möglichen Sternen) bewertet.