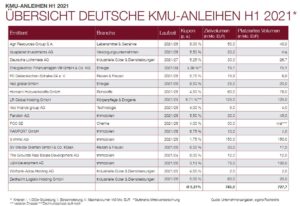

Der deutsche Markt für KMU-Anleihen hat sich der anhaltenden Corona-Pandemie zum Trotz im ersten Halbjahr 2021 deutlich erholt. So stieg nicht nur die Zahl der Emissionen auf 18 Anleihen (H1 2020: 14 Emissionen), sondern erhöhte sich auch das platzierte Volumen signifikant um 139%* auf 727,7 Mio. EUR* (H1 2020: 304,7 Mio. EUR). Im Vergleich zum Vorjahreszeitraum ergibt sich gemessen am Zielvolumen der Anleiheemissionen von insgesamt 745 Mio. EUR eine erheblich verbesserte Platzierungsquote von 98%* (H1 2020: 67%). Bereinigt um nachträgliche Erhöhungen des Zielvolumens respektive Aufstockungen lag die Platzierungsquote bei 83%*. Der Kupon reduzierte sich im Durchschnitt über alle Transaktionen um 33 Basispunkte auf 5,21% p.a. Das ergibt ein von der Investor-Relations-Beratung IR.on AG durchgeführter Rückblick auf das erste Halbjahr 2021 am deutschen KMU-Anleihemarkt.

Insgesamt zeigt sich ein breit diversifiziertes Bild bei den 18 KMU-Anleiheemittenten, die aus zehn unterschiedlichen Branchen stammen. Dominierend war im Betrachtungszeitraum erneut der Immobiliensektor (fünf Unternehmen; 28% der Emittenten). Auf Rang zwei liegt das Segment Industrielle Güter & Dienstleistungen (drei Emittenten, 17%).

Mit neun vollplatzierten Emissionen (50%) verzeichnete der KMU-Anleihemarkt eine deutlich bessere Performance als noch im Vorjahreszeitraum (vier Emissionen; 29%). Im ersten Halbjahr 2021 zeigte sich ein relativ ausgeglichenes Verhältnis zwischen Erstemissionen (zehn Anleihen) und Folgeemissionen (acht Anleihen), von denen jeweils die Hälfte vollplatziert werden konnten. Im Vergleich zum Vorjahreszeitraum mit neun Eigenemissionen (64%) nahm die Zahl der durch Banken begleiteten Emissionen im 1. Halbjahr 2021 wieder deutlich auf 14 Anleihen (78%) zu.

Anna-Lena Mayer, Senior Beraterin der IR.on AG: „Parallel zu der Entwicklung bei Börsengängen hat sich auch die Emissionstätigkeit am Markt für KMU-Anleihen im ersten Halbjahr 2021 deutlich erhöht. Dabei gilt es sicherlich, Aufholeffekte durch im vergangenen Jahr verschobene Emissionen zu berücksichtigen. Sowohl die Zahl der Emittenten als auch der Platzierungserfolg zeigen eine klar positive Entwicklung. Dies spricht dafür, dass trotz anhaltender Pandemie das Investoren-Sentiment am KMU-Anleihemarkt mittlerweile wieder deutlich positiver ausfällt.“

Anna-Lena Mayer, Senior Beraterin der IR.on AG: „Parallel zu der Entwicklung bei Börsengängen hat sich auch die Emissionstätigkeit am Markt für KMU-Anleihen im ersten Halbjahr 2021 deutlich erhöht. Dabei gilt es sicherlich, Aufholeffekte durch im vergangenen Jahr verschobene Emissionen zu berücksichtigen. Sowohl die Zahl der Emittenten als auch der Platzierungserfolg zeigen eine klar positive Entwicklung. Dies spricht dafür, dass trotz anhaltender Pandemie das Investoren-Sentiment am KMU-Anleihemarkt mittlerweile wieder deutlich positiver ausfällt.“

Bei den Emissionsvolumina lag das Gros der Transaktionen im Bereich von bis zu 30 Mio. EUR (zwölf Anleihen, 67%). Bei drei Emissionen lag das platzierte Volumen zwischen 50 Mio. EUR und 100 Mio. EUR sowie bei drei weiteren Emissionen bei über 100 Mio. EUR. Eine Anleihe befand sich zum Zeitpunkt der Studienerstellung noch in der Zeichnungsphase. Für eine weitere Anleihe wurde auch auf Nachfrage keine Angabe zum platzieren Emissionsvolumen gemacht.

Die Laufzeiten der in den ersten sechs Monaten 2021 begebenen KMU-Anleihen variieren zwischen drei und 18 Jahren, wobei 5-jährige Laufzeiten weiterhin am häufigsten vertreten sind (zwölf Anleihen, 67%). Insgesamt zeigte sich der Markt trotz der Einflüsse der Corona-Pandemie solide und verzeichnete zwar zwei Restrukturierungen, jedoch keinen Ausfall von KMU-Anleihen.

Zwischenfazit 2021: Prognose zu Jahresbeginn möglicherweise zu defensiv

Zwischenfazit 2021: Prognose zu Jahresbeginn möglicherweise zu defensiv

Zu Jahresbeginn hatte die IR.on AG neun im KMU-Segment aktive Emissionshäuser nach ihrer Prognose für das laufende Jahr 2021 befragt, die im Durchschnitt 25 Emissionen erwarteten. Damit waren sie mit ihrer Prognose etwas optimistischer als zu Beginn des Jahres 2020 (23 erwartete Emissionen). Betrachtet man jedoch die bisher erfolgten Transaktionen, ist zu erwarten, dass die vor sechs Monaten formulierten Prognosen der Emissionshäuser zwar aufgrund der zu diesem Zeitpunkt vorherrschenden Rahmenbedingungen nachvollziehbar, jedoch rückblickend zu defensiv waren.

Ebenso entwickelten sich die Kupons für die Anleiheemittenten bisher besser als von den Emissionshäusern prognostiziert. Während diese aufgrund des allgemein gestiegenen Risikos stagnierende oder steigende Kupons erwarteten, zeigte das 1. Halbjahr 2021 einen Rückgang des durchschnittlichen Kupons um 33 Basispunkte auf 5,21% p. a. Richtig lagen die Emissionsbanken bislang bei ihrer Erwartung, dass die Immobilienbranche den Markt anführen wird.

IR.score: Börsennotiz und Emissionserfahrung machen sich bemerkbar

Anna-Lena Mayer: „Im 1. Halbjahr 2021 hat unsere Untersuchung der IR-Webseiten der 18 Emittenten hinsichtlich grundlegender IR-Informationen erneut bestätigt, dass die Investorenkommunikation – gemessen an unserem Transparenzindex „IR.score“ (Skala von 0 bis 5 Punkten) – von börsennotierten Unternehmen und von Folgeemittenten in der Regel den Mindestanforderungen genügt. Die Erstemittenten konnten ihre Bewertung verglichen mit dem 1. Halbjahr 2020 zwar verbessern, weisen aber dennoch häufig Defizite bei den IR-Standards auf. Insgesamt hat sich der durchschnittliche IR.score gegenüber dem Vorjahreszeitraum von 3,65 auf 4,22 Punkte verbessert.“

* Ohne Berücksichtigung von zwei Anleihen, wovon sich eine bei Fertigstellung der Studie noch in der Zeichnung befand und zu einer weiteren bisher keine Angabe zum Platzierungsvolumen gemacht wurde.

Eine Zusammenfassung der Erhebung ist über die Website der IR.on AG unter https://ir-on.com/kmu-anleihen/?utm_source=Pressemeldung erhältlich.

Unsere neueste BondGuide Jahresausgabe ,Green & Sustainable Finance‘ ist erschienen und kann ebenso wie unser BondGuide Nachschlagewerk ,Anleihen 2020‘ als kostenloses E-Magazin bequem heruntergeladen, gespeichert & durchgeblättert werden.

! Bitte nutzen Sie für Fragen und Meinungen Twitter – damit die gesamte Community davon profitiert. Verfolgen Sie alle Diskussionen & News zeitnaher auf Twitter@bondguide !