ESPG, der deutsche Vermieter von Lifesciences-Parks, hat seine Anleihe erfolgreich verlängert, den Zinssatz erhöht und die Covenants verschärft.

Die Anleihegläubiger der European Science Park haben auf der ersten Gläubigerversammlung mit einer deutlichen Mehrheit von über 98% aller abgegebenen Stimmen umfassende Änderungen der Anleihebedingungen für die Inhaberschuldverschreibungen DE000 A2NBY2 2 der Gesellschaft beschlossen. Damit unterstützen die Investoren und die Schutzvereinigungen die weitere Unternehmensentwicklung und sichern die Anleihefinanzierung der ESPG AG für die nächsten drei Jahre.

Dr. Ralf Nöcker, Vorstand der ESPG AG: „Wir haben bereits im Vorfeld ein positives und konstruktives Feedback von unseren Investoren erhalten und freuen uns. dass bereits auf der ersten Gläubigerversammlung die gewünschten Beschlüsse gefasst werden konnten. Mit den nun beschlossenen Änderungen der Anleihebedingungen, die sich eng an die im Rahmen des öffentlichen Umtauschangebots angebotenen Konditionen anlehnen, bieten wir attraktive Konditionen für unsere Investoren. Gleichzeitig erhalten wir mit dieser erfolgreichen Refinanzierung Planungssicherheit für die weitere Entwicklung unseres Unternehmens. Neben dem Zinssatz wurden auch die Covenants gemeinsam mit unseren Anlegern angepasst. Dies steht im Einklang mit unserer Finanzierungspolitik. Wir möchten uns ausdrücklich für das uns entgegenverbrachte Vertrauen, die Unterstützung und die Dialogbereitschaft unserer Investoren in den vergangenen Wochen bedanken.“

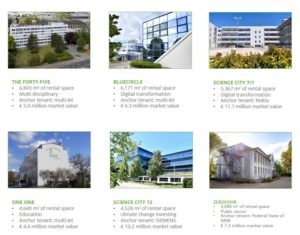

Markus Drews, Vorstand der ESPG AG: „Mit der nun sichergestellten Anleihefinanzierung für die nächsten drei Jahren können wir unseren operativ erfolgreichen Kurs weiter fortsetzen. Unsere Vermietungserfolge in der jüngsten Vergangenheit haben unsere Positionierung als begehrter Partner für Forschungs- und Entwicklungsunternehmen weiter gefestigt. Wir gehen davon aus, die Jahresnettomieteinnahmen bis Ende dieses Jahres auf rund 13,1 Mio. EUR p.a. steigern zu können. Damit sind wir weiter klar auf Wachstumskurs.“

Die Gläubigerversammlung beschloss insbesondere die Erhöhung des Zinssatzes der ausstehenden Inhaberschuldverschreibung ab dem 1. Oktober auf 9,5% p.a. sowie eine Verlängerung der Laufzeit bis zum 1. Oktober 2026. Darüber hinaus wurden die Definition des Kontrollwechsels geändert und die Covenants in Übereinstimmung mit dem Antrag eines der größten internationalen institutionellen Investoren, dem sich der Vorstand der Gesellschaft vollumfänglich angeschlossen hatte, verschärft. Mit der beschlossenen Verschärfung der Covenants werde im Gegenzug für die Laufzeitverlängerung der ausstehenden Inhaberschuldverschreibungen die Sicherheit für die Anleihegläubiger erhöht.

Zum gemeinsamen Vertreter für alle Anleihegläubiger wählte die Gläubigerversammlung Klaus Nieding, Rechtsanwalt und Vizepräsident der DSW (Deutsche Schutzvereinigung für Wertpapierbesitz e.V.). Mehr auch unter diesem Link.

Siehe auch ESPG erfolgreich bei Restrukturierung der ansonsten noch 2023 fälligen Anleihe (4. Aug.)

—————————-

! NEU ! Die erste BondGuide Jahresausgabe 2023 ist erschienen: Green & Sustainable Finance 2023 (4. Jg.) kann wie gewohnt kostenlos als e-Magazin oder pdf heruntergeladen werden.

Die Ausgabe 3/2022 Biotechnologie 2022 der Plattform Life Sciences ist erschienen. Die Ausgabe kann bequem als e-Magazin oder pdf durchgeblättert oder heruntergeladen werden.

Bitte nutzen Sie für Fragen und Meinungen Twitter – damit die gesamte Community davon profitiert. Verfolgen Sie alle Diskussionen & News zeitnaher auf Twitter@bondguide !