In ihrem aktuellen KFM-Barometer zur 3,50%-Wandelanleihe der publity AG (WKN: A169GM) kommt die KFM Deutsche Mittelstand AG zu dem Ergebnis, die Wandelanleihe weiterhin als „attraktiv“ (4 von 5 möglichen Sternen) einzuschätzen.

Die publity AG ist seit über 15 Jahren als Finanzinvestor am Markt für Gewerbeimmobilien tätig. Investitionsfokus sind renditestarke Gewerbeobjekte in deutschen Ballungszentren. Neben dem Hauptsitz in Leipzig bestehen weitere Niederlassungen in Frankfurt a.M., München, Luxemburg und London.

Die publity AG agiert als Asset Manager für Publikumsfonds, institutionelle Investoren sowie für Joint Venture-Gesellschaften. Darüber hinaus ist das Unternehmen in der Verwertung von Forderungsportfolien aus Non-Performing-Loans (NPL) tätig. publity generiert sowohl im Asset Management als auch im NPL-Servicing laufende Erträge aus Service-Gebühren. Darüber hinaus werden erfolgsabhängige Gebühren bei An- und Verkauf im Asset Management vereinnahmt.

Deutliche Steigerung der Assets under Management und Erhöhung der Prognose

Die publity AG hat im Jahr 2016 die Assets under Management wie geplant auf 3 Mrd. EUR gesteigert. Hintergrund ist der Abschluss von weiteren Asset Management-Verträgen mit deutschen sowie internationalen Investoren. Die Prognose für das Jahr 2017 wurde auf 5,2 Mrd. EUR angehoben. Für das Folgejahr 2018 geht das Management von einem weiteren Wachstum des verwalteten Immobilienvermögens von 7 Mrd. EUR aus. Durch den weiteren geplanten Ausbau der Assets under Management erhöhen sich die wiederkehrenden Erträge aus den Asset-Management-Verträgen sowie das Ertragspotenzial aus erfolgsabhängigen Vergütungen für publity wesentlich.

Im Geschäftsbereich NPL-Servicing konnte das betreute Portfoliovolumen im Jahr 2016 auf 2,4 Mrd. EUR gesteigert werden. Bereits im Februar 2017 konnte ein weiterer Ausbau des betreuten Portfolios um 0,8 auf 3,2 Mrd. EUR berichtet werden. Das NPL-Geschäft führt zu weiteren wiederkehrenden Erträgen für die publity und ergänzt strategisch die Aktivitäten im Asset Management.

Im Geschäftsbereich NPL-Servicing konnte das betreute Portfoliovolumen im Jahr 2016 auf 2,4 Mrd. EUR gesteigert werden. Bereits im Februar 2017 konnte ein weiterer Ausbau des betreuten Portfolios um 0,8 auf 3,2 Mrd. EUR berichtet werden. Das NPL-Geschäft führt zu weiteren wiederkehrenden Erträgen für die publity und ergänzt strategisch die Aktivitäten im Asset Management.

Ergebnis 2016 im Vergleich zum Vorjahr nahezu verdoppelt, positiver Ausblick für 2017 bei solider Bilanzstruktur

publity hat im Jahr 2016 den Gewinn im Vergleich zum Vorjahr von 12,5 Mio. EUR auf 23,1 Mio. EUR nahezu verdoppelt. Basis des Wachstums waren die genannten Steigerungen der Assets under Management, die zu einer Umsatzausweitung von 23 Mio. EUR in 2015 auf 41,5 Mio. EUR im Jahr 2016 führten.

Auch für das Jahr 2017 geht das Management der publity AG von weiteren Umsatz- und Ergebnissteigerungen aus, die sich aus den geplanten Portfoliozuwächsen, aber auch aus der positiven Geschäftsentwicklung in den ersten Monaten 2017 ableitet.

Aufgrund des deutlich positiven Ergebnisses hat sich die Bilanzstruktur weiter verbessert. Die Eigenkapitalquote konnte von 45,8% zu Ende 2015 auf 63,4% zu Ende 2016 gesteigert werden. Ein weiteres Wachstum der Gesellschaft erfolgt daher auf Basis einer soliden Bilanzstruktur.

3,50%-publity-Wandelanleihe mit Laufzeit bis 2020

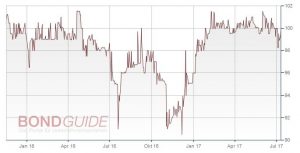

Die im November 2015 emittierte Wandelanleihe der publity AG ist mit einem Zinskupon von 3,50% p.a. (Zinstermin jährlich am 17.11.) ausgestattet und hat eine Laufzeit bis zum 13.11.2020. Im Rahmen der Anleiheemission wurden insgesamt 30 Mio. EUR platziert. Im Mai 2017 erfolgte eine Nachplatzierung um weitere 20 Mio. EUR, so dass das Gesamtvolumen nun bei 50 Mio. EUR liegt. Die publity AG verwendet die Erlöse aus der Wandelschuldverschreibung für Co-Investments im Rahmen ihrer Joint Ventures. Eine vorzeitige Kündigungsmöglichkeit für die Emittentin ist in den Anleihebedingungen nicht vorgesehen.

In der Zeit vom 01.10.2016 bis 14.11.2020 besteht für die Anleihegläubiger die Möglichkeit, ihre Anleihen in Aktien der publity AG zu wandeln. Bei Kapitalmaßnahmen wie zum Beispiel Kapitalerhöhungen oder Dividendenzahlungen erhalten die Wandelanleihe-Investoren eine Reduzierung des Wandlungspreises. Seit Emission der Wandelanleihe im November 2015 hat sich der Wandlungspreis durch zwischenzeitlich zwei erfolgte Dividendenzahlungen von ursprünglich 47 EUR je Aktie auf aktuell 41,58 EUR je Aktie reduziert.

In der Zeit vom 01.10.2016 bis 14.11.2020 besteht für die Anleihegläubiger die Möglichkeit, ihre Anleihen in Aktien der publity AG zu wandeln. Bei Kapitalmaßnahmen wie zum Beispiel Kapitalerhöhungen oder Dividendenzahlungen erhalten die Wandelanleihe-Investoren eine Reduzierung des Wandlungspreises. Seit Emission der Wandelanleihe im November 2015 hat sich der Wandlungspreis durch zwischenzeitlich zwei erfolgte Dividendenzahlungen von ursprünglich 47 EUR je Aktie auf aktuell 41,58 EUR je Aktie reduziert.

Fazit: Attraktive Bewertung

Die publity AG ist als Spezialist im Asset Management von Gewerbeimmobilien weiterhin auf Wachstumskurs. Der angehobene Ausblick für die Assets under Management für die Jahre 2017 und 2018 untermauern dies. Aufgrund der geplanten Ergebnisentwicklung ist von weiterhin hohen Dividendenzahlungen auszugehen, die in den nächsten Jahren zu einer sukzessiven Reduzierung des Wandlungspreises führen werden. Die Wandlungsprämie beträgt derzeit etwa 16% (Aktienkurs von 35,885 Euro vom 07.07.2017). Durch einen steigenden Aktienkurs bzw. einen rückläufigen Wandlungspreis aufgrund laufender Dividendenzahlungen erscheint ein zusätzlicher Ertrag aus der Wandlung der Anleihe während der Laufzeit bis 2020 weiterhin wahrscheinlich.

Aufgrund des anhaltenden Wachstumskurses der publity AG, der Rendite von 3,86% p.a. (Kurs von 98,90% am 07.07.2017) und der gestiegenen Attraktivität der Wandlungsmöglichkeit wird die 3,50%-publity-Wandelanleihe weiterhin als „attraktiv“ (4 von 5 möglichen Sternen) bewertet.

Fotos @ publity AG

Das neue jährliche BondGuide Nachschlagewerk ‘Anleihen 2017′ ist da – hier der Link zum e-Magazin / Download! Für Interessierte stellen wir außerdem weiterhin die Vorjahres-Ausgabe ‘Anleihen 2016′ als e-Magazin / Download zur Verfügung.

! Bitte nutzen Sie für Fragen und Meinungen Twitter – damit die gesamte Community davon profitiert. Verfolgen Sie alle Diskussionen & News zeitnaher auf Twitter@bondguide !